전체

반도체

반도체소재부품

반도체장비

차/전력반도체

후공정/기판

2차전지

2차전지소재

2차전지장비

폐배터리

자동차

자동차부품

디스플레이

전기전자

수소

신재생에너지

원자력

에너지/원자재

5G/통신

자율주행

AI/AR/VR

로봇

항공/우주/방위

UAM

철강

비철금속

화장품/유통

여행/카지노

음식료

의류신발

폐기물

플라스틱

미용/의료기기

조선/해운

인터넷/보안

게임

엔터/미디어

정유/화학

건설

기계/유틸

투자관련

경제/통계

기타

2025.1Q 분기별 매출액 성장 2025.1Q 분기별 영업이익 성장 2025.1Q 분기별 수주잔고 성장 2025.1Q 8주에 80%이상 상승 2025.1Q 신저가대비 100%이상 상승 2025.1Q 50일신고가+신저가대비 70%이상 2025.1Q 2주에 15%이상 하락 2025.1Q 반등강도(30~40)

2025.1Q 분기별 매출액 성장 2025.1Q 분기별 영업이익 성장 2025.1Q 분기별 수주잔고 성장 2025.1Q 8주에 80%이상 상승 2025.1Q 신저가대비 100%이상 상승 2025.1Q 50일신고가+신저가대비 70%이상 2025.1Q 2주에 15%이상 하락 2025.1Q 반등강도(30~40)

2021.11.19

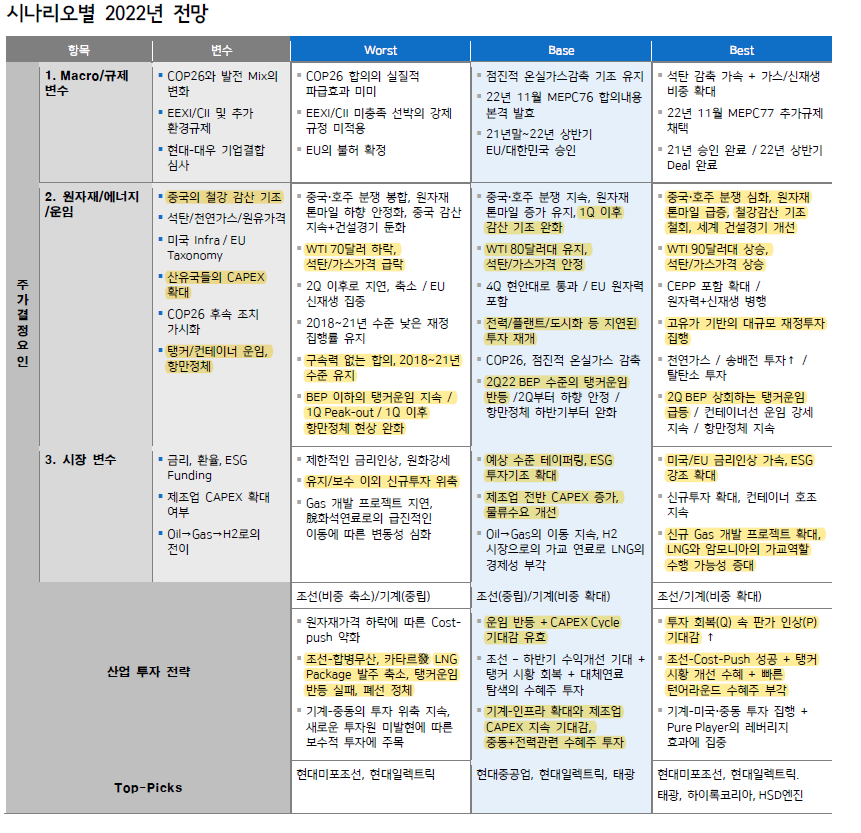

조선 시나리오별 2022년 전망

[메리츠증권 김현] 효율성의 역습

· 급격한 운임과 주가 변동 – 4대 선종의 동반 회복과 발주재개 기대는 무리, 변수는 탱커

· 단기 변곡점은 2Q22 – 1) 강재가격, 2) 탱커 회복 여부, 3) 컨테이너 운임 Peak-out여부, 4) 선가인상 가속화

· 2002~08년 제조업 분업화+세계화+무역 다원화 → Much Bigger and Faster 투자 집중

· COVID-19 후 운송수요 급증 Vs. 인프라 투자 정체→ 중국, 미국 항만의 정체 현상 심화 → 운임급등

· 가스 운송 인프라투자 지연, 초대형 발전소 건설과 송배전 → 가스수급 불안정, 발전 집중화에 따른 전력수급 어려움↑

· 조선 Best Scenario) 선가인상 지속+항만 투자+2Q 탱커운임 회복+폐선증가와 원가 안정+실적 턴어라운드

· 기계 Best Scenario) 산유국 재정투자 재개+COP26 후 주요국 발전원 투자+제조업 CAPEX/Re-stocking↑