2025.2Q 분기별 매출액 성장 2025.2Q 분기별 영업이익 성장 2025.2Q 분기별 수주잔고 성장 2025.2Q 8주에 80%이상 상승 2025.2Q 신저가대비 100%이상 상승 2025.2Q 50일신고가+신저가대비 70%이상 2025.2Q 2주에 15%이상 하락 2025.2Q 반등강도(30~40)

글로벌 윤활유/기유 시장 현황 및 전망

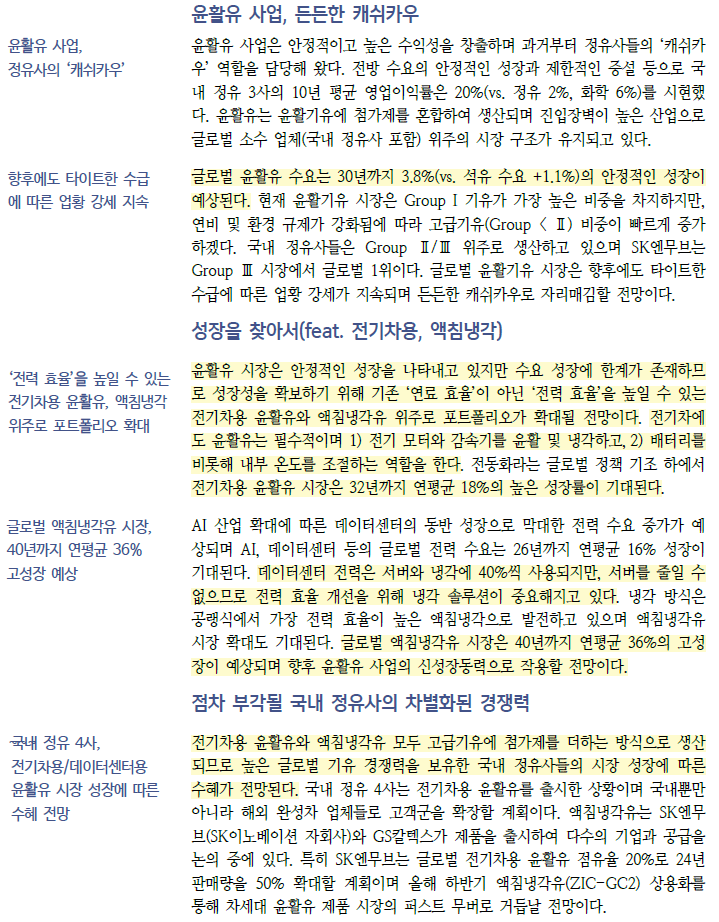

윤활기유 수요는 최종 사용처인 윤활유와 유사한 성장률이 기대된다. 아직까지는 가격과 생산능력 등으로 Group I 기유가 가장 높은 비중을 차지한다. 다만 선진국 중심의 연비 및 환경 규제가 강화됨에 따라 연비 개선 효과와 온실가스 저감효과가 뛰어난 고급기유(Group < Ⅱ) 수요는 지속적으로 증가할 전망이다. 아시아 시장은 중국과 인도 중심의 산업생산 및 차량 대수 확대로 중저급 수요가 증가하고 있으며 환경문제 관심도가 증가함에 따라 고급기유 수요도 확대되겠다.

국내 정유사들은 Group Ⅱ/Ⅲ 위주로 생산하고 있으며 높은 글로벌 경쟁력을 보유하고 있다. 특히 SK엔무브는 소수 업체 위주로 형성된 Group Ⅲ 시장에서 글로벌 1위를 차지하며 높은 설비 및 제품 경쟁력을 드러내고 있다.

1) 전기차용 윤활유란?

전기차용 윤활유는 전기 모터와 감속기를 윤활 및 냉각하고 배터리를 비롯해 차량 내부 온도를 적절하게 조절하는 역할을 한다. 전기차 모터는 엔진 대비 높은 회전속도를 사용하므로 전기차용 윤활유를 통해 높은 RPM과 급격한 속도 변화로부터 부품을 보호해 고온에도 안정적으로 작동하게 하고 감속기의 성능을 유지할 수 있다. 또한 배터리 온도가 너무 높아지면 효율성이 떨어지므로 열 발산 기능이 뛰어난 윤활유를 통해 적정 온도를 유지할 수 있다

2) 견조한 성장이 예상되는 전기차용 윤활유

팬데믹 이후 전동화 물결이 거세지며 전기차 침투율은 15%(2019년 2%)까지 확대됐다. 다만 작년부터 고금리, 보조금 축소, 가격 부담등으로 전기차 성장률 둔화에 대한 우려가 불거졌다. 그럼에도 속도의 문제일 뿐 전동화라는 방향성은 유지될 전망이며 2032년까지 전기차 시장은 연평균 14%성장이 기대된다.

2032년까지 기존 판매된 전기차 및 신규 EV향 수요 등으로 연평균 18%의 높은 성장률이 기대된다. 다만 내연기관차는 일반적으로 7,000~1만km 주행 때마다 윤활유를 바꾸지만 전기차는 한 번 윤활유를 넣으면 5~10만km 이상 주행하기 때문에 절대적인 수요가 적다는 한계가 존재한다. 그럼에도 내연기관차 시장이 축소되는 상황에서 전기차용 윤활유 선점은 중요하다는 판단이다.

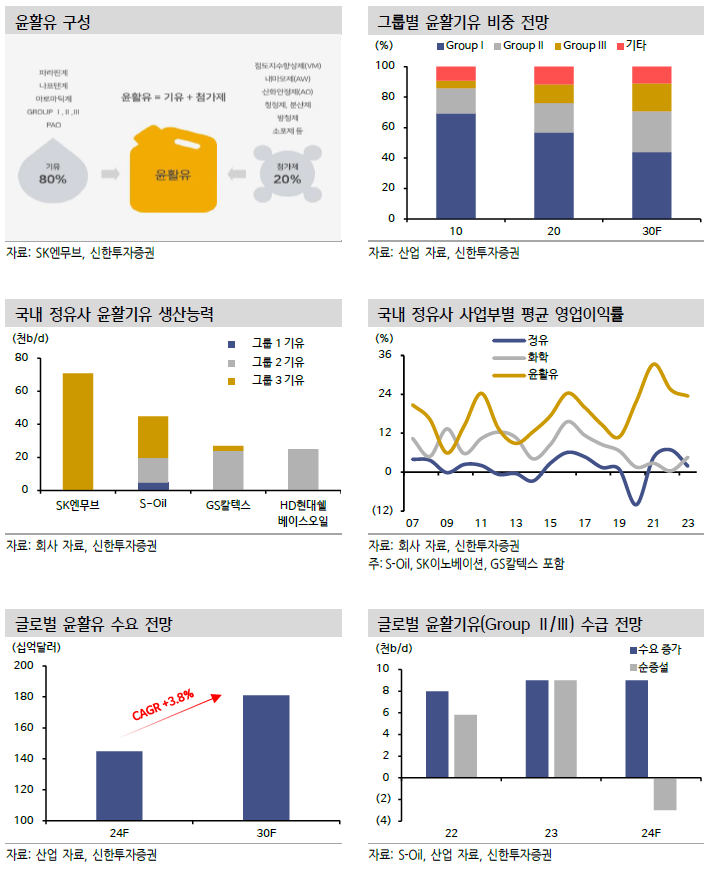

3) 국내외 기업별 사업 추진 현황

액침냉각 등장으로 액침냉각유(Fluid) 시장 확대

1) AI 시장 확대로 데이터센터 동반 급성장

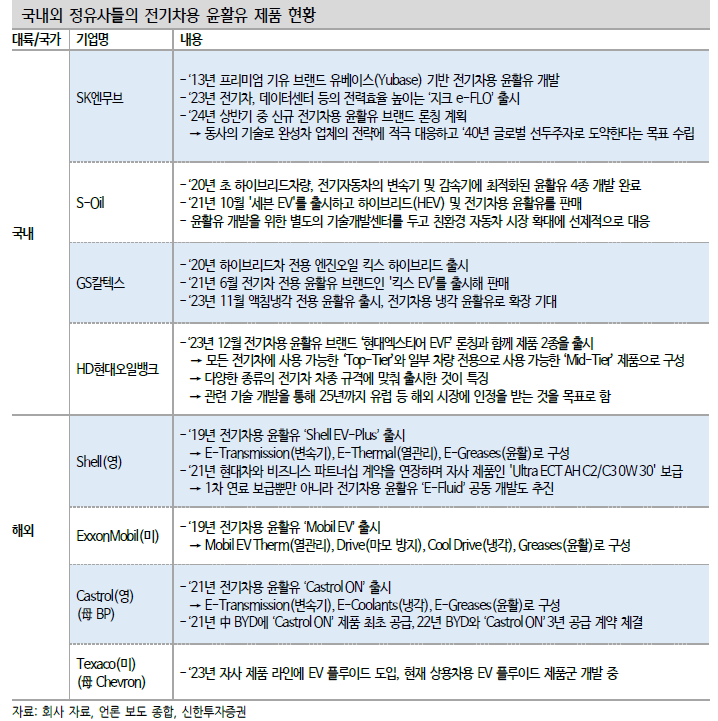

생산된 데이터가 저장되는 곳이 바로 ‘데이터센터’이며 향후 데이터센터는 생성형 AI 시장과 함께 높은 성장세가 예상된다. 향후 데이터센터의 역할은 단순한 정보 저장에서 머신러닝 등 인공지능으로 발전하며 데이터 처리량이 기하급수적으로 증가할 전망이다. 글로벌 데이터센터 시장은 2030년까지 연평균 20% 성장이 기대되며 2026년까지 국내 데이터센터는 222개로 증가하겠다.

2) 전력 먹는 하마, 데이터센터

전 세계 8,000개 이상의 데이터센터가 있으며 이 중 33%가 미국에 위치해 있다. 미국의 데이터센터 전력 수요는 2022년 200TWh에서 2026년 260TWh로 증가하겠으며 전체 수요에서 차지하는 비중은 4%에서 6%로 확대될 전망이다. EU와 중국의 데이터센터 전력 수요 비중은 26년까지 각각 6%와 3%가 예상되며 5G네트워크 확장과 클라우드 서비스 확대로 수요 우상향 추세가 지속되겠다.

3) 점차 중요해지는 데이터센터 전력 효율성

데이터센터의 전력 사용은 데이터를 저장, 처리하는 서버와 이러한 서버를 유지시키기 위한 공조 및 인프라 등으로 나뉜다. 전력 사용 비중은 서버 40%, 냉각 40%, 전력 공급 시스템 10% 등으로 구성되어 있다. 다만 데이터센터 본연의 역할을 수행하는 서버는 줄일 수 있는 대상이 아니기 때문에 에너지절감은 서버 이외에 가장 큰 비중을 차지하는 냉각 부분에 달려 있다. 글로벌 데이터센터 운영 기업들은 PUE를 낮추기 위한 다양한 시도를 하고 있으며 밸류체인 내 다양한 업체들이 효율적인 냉각 솔루션 개발 및 도입을 준비 중에 있다.

4) 기존 냉각솔루션 방식(공랭식, 수냉식)

현재 상용화되어 사용되고 있는 냉각 방식은 공랭식과 수냉식 두 가지로 나뉜다. 먼저 공랭식은 사용 비중이 가장 높은 방법으로 기기에서 방출되는 열을 차가운 공기를 내부로 투입시켜 외부로 내보내는 방식이다. 공랭식도 랙의 전력밀도(IT서버의 발열)에 따라 3가지 방법으로 구분되며 데이터센터의 전력 소모량이 증가함에 따라 심각해지는 발열 문제를 해결하기 위해 수냉식이 부각되고 있다

5) 차세대 냉각솔루션, 액침냉각

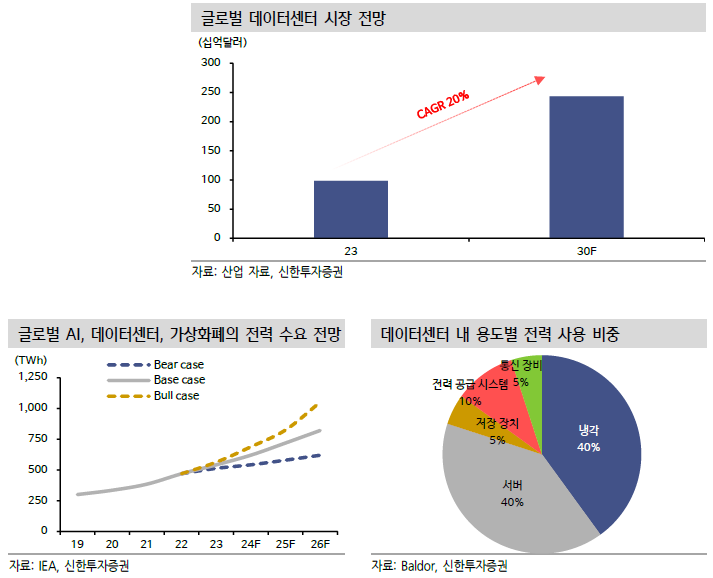

액침냉각(Immersion Cooling)은 전기가 통하지 않는 비전도성 액체에 서버를 담그는 방식으로 50kW~100kW 초고밀도 랙에 주로 사용된다. 액침냉각은 서버전체를 열전달속도가 높고 열저항이 낮은 유체에 침지하여 압축기, 팬 등과 같은 소요 동력이 큰 장비가 필요없기 때문에 냉각 시스템을 효율적으로 관리할 수 있다. 액침냉각 유형은 단상형과 이중상 유형으로 나뉜다. 단상형은 용액을 서버 에 순환시켜 냉각하는 방식으로 액체는 열 교환기에 의해 냉각되며 CDU(Coolant Distribution Unit)가 필요하다. 이중상 유형은 단상에 사용되는 액체보다 끓는점이 낮은 유전체 속에 기기를 침지하는 방식이다.

액침냉각은 기존 냉각 방식 대비 높은 전력 효율성을 나타내며 PUE도 가장 낮기 때문에 차세대 냉각 솔루션으로 부각되고 있다. 다만 IT 하드웨어를 직접 담궈 사용되므로 유지보수에 어러움이 있고 비전도성 용액을 탱크에 충전하기 때문에 중량 및 용액의 과다 사용에 따른 문제점이 발생한다. 아직 표준화된 기술이 없어 상용화에 시간이 필요하지만 밸류체인 내 다양한 국내외 기업들이 협업을 통해 기술 개발 및 상용화에 힘쓰고 있다.

6) 정유사의 역할할–액침냉각유(Immersion Cooling Fluid)

액침냉각 밸류체인은 1) 소재(액침냉각유)를 공급하는 업체와 2) 액침냉각 시스템 및 장비 공급 업체, 3) 액침냉각 시스템을 사용하는 고객사(End-User)들로 구성되어 있다. 아직 표준화된 기술이 없고 상용화된 시장이 아니므로 액침냉각 산업은 밸류체인 내 업체들 간의 협업을 통해 이루어지고 있다.

국내에서는 고급 윤활기유 글로벌 1위 업체인 SK엔무브가 가장 적극적으로 사업을 추진하고 있다. SK엔무브는 22년 미국 액침냉각 시스템 업체인 GRC에 2,500만달러를 투자해 지분을 확보했으며 작년 Dell(IT 기업) 및 GRC와 데이터센터 액침냉각 사업추진을 위한 업무협약을 체결했다. 또한 GRC 설비에 21년 개발을 완료한 ZIC-GC2(특수냉각유)를 적용하여 SK텔레콤 실증 사업에 참여했으며 공랭식 대비 전력 사용량이 37% 절감되는 것을 확인했다. 추가로 올해 하반기 SKT 데이터센터에 설치될 액침냉각 시스템에 냉각플루이드를 공급할 예정이다

글로벌 액침냉각 시장 규모는 23년 4억달러에서 31년 21억달러까지 연평균 24% 의 고성장이 기대된다. 향후 데이터센터뿐만 아니라 에너지저장장치(ESS), 전기차 배터리 등 적용처가 확대되며 전력 효율 개선에 중요한 역할을 할 것으로 예상된다. 글로벌 액침냉각유 시장 규모 역시 40년까지 266만배럴으로 연평균 36%의 높은 성장이 가능할 전망이다.