전체

반도체

반도체소재부품

반도체장비

차/전력반도체

후공정/기판

2차전지

2차전지소재

2차전지장비

폐배터리

자동차

자동차부품

디스플레이

전기전자

수소

신재생에너지

원자력

에너지/원자재

5G/통신

자율주행

AI/AR/VR

로봇

항공/우주/방위

UAM

철강

비철금속

화장품/유통

여행/카지노

음식료

의류신발

폐기물

플라스틱

미용/의료기기

조선/해운

인터넷/보안

게임

엔터/미디어

정유/화학

건설

기계/유틸

투자관련

경제/통계

기타

2025.3Q 분기별 매출액 성장 2025.3Q 분기별 영업이익 성장 2025.3Q 분기별 수주잔고 성장 2025.3Q 8주에 80%이상 상승 2025.3Q 신저가대비 100%이상 상승 2025.3Q 50일신고가+신저가대비 70%이상 2025.3Q 2주에 15%이상 하락 2025.3Q 반등강도(30~40)

2025.3Q 분기별 매출액 성장 2025.3Q 분기별 영업이익 성장 2025.3Q 분기별 수주잔고 성장 2025.3Q 8주에 80%이상 상승 2025.3Q 신저가대비 100%이상 상승 2025.3Q 50일신고가+신저가대비 70%이상 2025.3Q 2주에 15%이상 하락 2025.3Q 반등강도(30~40)

2022.11.14

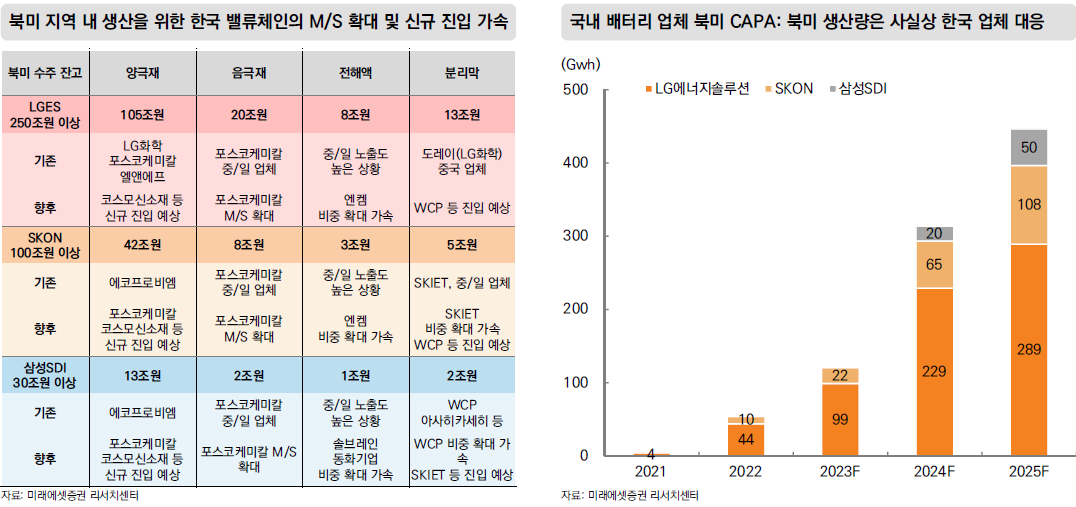

배터리 업체 수주 잔고 현황 / 북미 지역 내 생산을 위한 한국 밸류체인

[미래에셋증권 김철중] 배터리 - 3차 사이클 진입 : 합종연횡

합종연횡의 이유 1) 물량이 너무 많다

• 3Q22 말 기준 수주 잔고: LG에너지솔루션 350조원, SKON 270조원 이상, 삼성SDI 120조원 추정

• 22년 상반기 기준 주요 소재 별 원가 비중: 양극재 42%, 음극재 8%, 분리막 5%, 전해액 3%

• 국내 배터리 3사 합산 수주잔고 740조원을 원가 비중으로 역산하면, 양극재 311조원, 음극재 59조원, 전해액 22조원, 분리막 37조원 필요

• 특히 중장기 관점에서 북미 수주잔고는 국내 배터리 소재 업체 소화 필요(합산 북미 수주잔고 380조원) -> 북미 수주잔고: LGES 250조원 이상, SKON 100조원 이상, 삼성SDI 30조원 이상

합종연횡의 이유 2) 북미 시장, 합종연횡 불가피

• 수주잔고 기준 북미 시장 수요: 양극재 160조원, 음극재 30조원, 전해액 11조원, 분리막 19조원

• 현재 국내 업체로 이미 포지셔닝이 되었는 양극재 밸류체인은 후발 한국 업체들로의 2/3원화 진행 전망

• 음극재는 포스코케미칼 시장 점유율 확대 지속, 분리막 역시 한국 분리막 업체 시장 점유율 확대 전망

• 가장 시급한 소재는 전해액, 현재 얼티엄 라인 포함 EV 배터리 내 한국 전해액 업체 점유율 매우 낮음

• 중국 -> 한국 업체로의 물량 이동 가속화될 것으로 판단(문제는 Capex)

관련 목록

2차전지 목록