2025.2Q 분기별 매출액 성장 2025.2Q 분기별 영업이익 성장 2025.2Q 분기별 수주잔고 성장 2025.2Q 8주에 80%이상 상승 2025.2Q 신저가대비 100%이상 상승 2025.2Q 50일신고가+신저가대비 70%이상 2025.2Q 2주에 15%이상 하락 2025.2Q 반등강도(30~40)

Before 시장: 장비업체 직납 시장. 교체수요 발생하지만, 고객사 증설이 매출의 플러스 알파

Before 시장은 장비업체들이 해당 소모품을 사용한 후 문제없이 작동하는 것, 즉 신뢰성이 중요한 시장이기 때문에 퀄을 받기까지의 시간이 최소 1~2년 가량 소요된다. 따라서 동일한 소모품을 생산할 기술력을 확보하더라도 안정적인 양산력 등을 검증 받기까지 오래 걸리기 때문에 진입장벽이 높으며, 장비사에게 퀄을 받아서 납품했다는 것 자체가 레퍼런스가 된다. 이러한 이유들로 Before 시장은 After 시장 대비 단가와 마진율이 높다

After 시장: 칩메이커 직납 시장

After 시장은 워런티 기간이 끝난 소모품을 복제해 칩메이커에 직납하는 시장으로 Before 시장 대비 단가가 저렴하다. 하지만 TAM 관점에서는 고객사의 라인이 늘어나면 늘어날수록 After 시장은 계속해서 커지는 구조이다. 따라서 After마켓은 전체 시장의 Q 성장에는 의구심이 없으나 우려가 되는 것은 단가(P)이다. 지금과 같은 다운턴에서 칩메이커가 단가 인하를 요구할 수 있기 때문이다.

1) 식각: 전공정 소모품 중 가장 빠른 교체주기

전공정 소모품 중에 교체주기가 짧은건 식각공정에 사용되는 제품들이다. DRAM테크 노드의 미세화에 따른 종횡비 상승, NAND 단수 증가에 따라 플라즈마 주사율을 더 높여야 해 식각 환경이 계속해서 가혹해지고 있다. 즉 교체주기가 계속해서 짧아지고 있다. 타 소모품들은 보통 제품의 수명주기까지 사용되고 교체된다.

식각하고자 하는 대상들은 다양한 물질로 증착이 되어있다. 유전체(절연막, Dielectric)는 어떤 반응으로 생성하는가의 차이가 있긴하나 SiO2가 대부분이다. 유전체 식각은 Si, SiC ring을 웨이퍼 엣지 ring으로 사용한다. 전도체(Conductor) 식각은 유전체보다는 상대적으로 덜가혹한 식각 환경이고, 에칭 시 산소를 활용이 적기 때문에 쿼츠(SiO2) 기반의 소모품을 사용한다. 쿼츠 원소에 산소(O2)가 있기 때문에 산소가 포함될 시, 쿼츠링 마모 속도가 더 빨라지기 때문이다.

Si ring과 SiC ring은 어느 한 타입의 ring이 시장을 잠식하기 보다는 식각환경이 가혹해지면서 함께 성장할 것이다. SiC ring은 플라즈마 식각을 진행하는 과정에서 탄소 파티클이 떨어져 나올 수 밖에 없다. 따라서 메모리, 비메모리를 통틀어 가장 가혹한 식각 환경이라 볼 수 있는 3D NAND의 에칭 홀 형성시에는 수명이긴 SiC ring이 계속 사용될 것으로 예상한다. 반면 횡방향의 미세화가 tech migration의 중심인 DRAM 식각에는 파티클 이슈에서 자유로운 Si ring 사용이 선호될 것이다.

유전체 식각이 전도체 식각에 비해 플라즈마 RF 파워가 더 쎄기 때문에 Si, SiC ring의 교체주기가 쿼츠에 비해 상대적으로 짧다. 현재 다운턴을 지나고 있지만 업황이 돌아서면 Si, SiC ring 수요도 다시 가파르게 늘어날 것이다. Before 마켓의 하나머티리얼즈, 티씨케이, 원익QnC, After 마켓의 월덱스, 케이엔제이의 업황회복 시 수혜를 예상한다. Before 마켓은 After 대비 소모품의 단가가 비싸기 때문에 마진율이 상대적으로 높고, 이로 인해 valuation에 after 마켓 대비 프리미엄을 받는 상황이다.

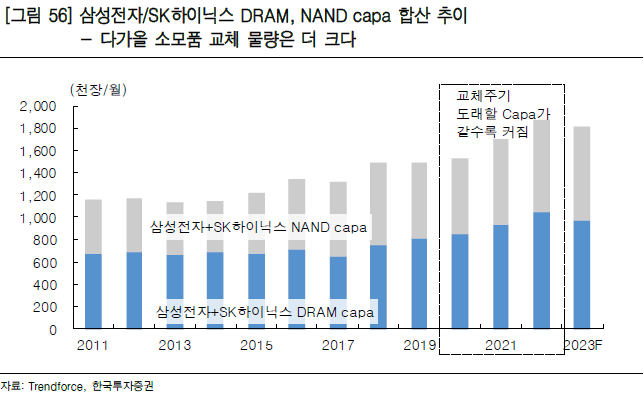

2) 증착/확산: 거대한 교체 수요가 도래한다

확산 공정시 웨이퍼를 100장 이상 끼워넣고, 쿼츠 튜브를 씌워주는 과정이 필요한데 이 때 웨이퍼가 꽂히는 소모품이 쿼츠 보트이다. 식각공정처럼 소모품의 마모가 활발히 이뤄지는 공정이 아니기 때문에 3년 정도 후에 교체를 해준다. 2020년 삼성전자/SK하이닉스의 DRAM/NAND 합산 CAPA는 110k 증가했던 것으로 추정하는데, 해당 시기에 나갔던 쿼츠 튜브, 쿼츠 보트의 교체주기가 도래하고 있다. 2021년 삼성전자/SK하이닉스의 DRAM/NAND 합산 CAPA 증가는 205k로 더 큰 교체 수요가 기다리고 있다. 업황과는 무관한 수명이 다한 교체이고, 쿼츠웨어 업체들인 원익QnC, 월덱스 등의 수혜를 예상한다.

3) 부품 세정/코팅 비즈니스: 가동률에 직접적인 영향

세정 비즈니스는 전공정 장비에 들어가는 부품들에 파티클 등 오염물이 붙게되고, 이를 습식 혹은 건식 방식으로 세척해주는 것이다. 세정과 함께 수요가 발생하는 것이 코팅이다. 코팅은 장비에 사용된 부품들이 반복되는 공정에 노출돼 마모되거나 손상된 부분을 코팅해 줌으로써 반도체 제조사 입장에서는 부품 수명 연장으로 비용절감을 가능하게 해준다. 국내에서 세정 비즈니스를 영위하는 업체는 코미코,원익QnC, 한솔아이원스, 싸이노스 등이 있다. 국내에서 코팅 비즈니스를 영위하는 회사는 코미코, 한솔아이원스 등이 있다.

세정/코팅 비즈니스는 기본적으로 고객사의 fab 가동률에 영향을 받기 때문에 전방 업황이 관련 업체들의 실적으로 이어진다. 제품 제조가 아닌 서비스 제공이어서 세정과 코팅을 위한 공장, 장비를 갖추기만 하면 영업 레버리지 효과가 크게 발생한다. 업황 부진으로 인한 실적 부침을 피할 수는 없을 것이나, 주가는 이를 이미 선반영했다는 판단이다. 따라서 고객사 가동률 회복에 따른 코미코의 실적회복을 예상한다