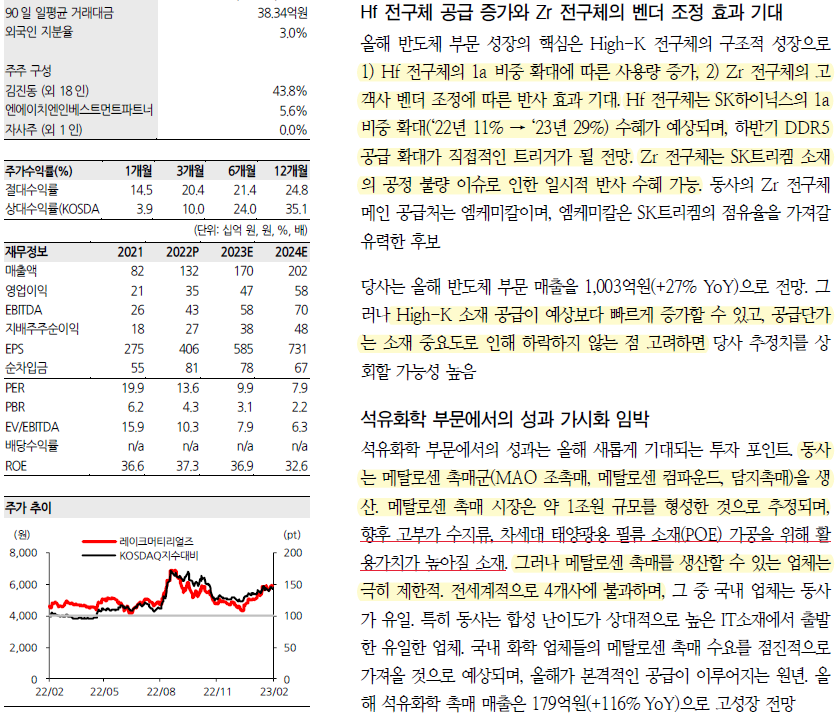

2025.2Q 분기별 매출액 성장 2025.2Q 분기별 영업이익 성장 2025.2Q 분기별 수주잔고 성장 2025.2Q 8주에 80%이상 상승 2025.2Q 신저가대비 100%이상 상승 2025.2Q 50일신고가+신저가대비 70%이상 2025.2Q 2주에 15%이상 하락 2025.2Q 반등강도(30~40)

투자포인트 1 : High-K 전구체의 강력한 성장성

첫번째 투자 포인트는 High-K 전구체의 구조적 성장에 있다. 디램의 트랜지스터 및 캐패시터에서의 High-K 절연막 적용은 미세공정 전환에 따른 소자영역에서의 가장 큰 변화사항 중 하나이며, 이에 따라 High-K 전구체의 수요도 동반해 증가하고 있다. 현재 Zr(지르코늄)계열 전구체와 Hf(하프늄) 계열 전구체가 활용되고 있으며, 공정이 1a이하로 진화하면서 Hf(하프늄) 전구체에 대한 수요가 특히 높아지고 있다.

동사는 Zr 계열(TDMAZ, ZAC)과 Hf 계열(CpHf) 전구체를 모두 생산 중이며, 전량 SK하이닉스향으로 공급 중인 것으로 파악되는데, Zr과 Hf 계열 모두에서 긍정적 모멘텀이 감지된다.

우선 Hf 전구체(CpHf)는 1a 이하 공정에서 주로 활용되는 것으로 추정되는데, 1a 공정비중 확대와 동행해 사용량이 증가할 것으로 기대된다. 1a 공정 비중은 올해부터 본격적으로 확대될 것으로 예상(‘22년 11% → ‘23년 29%)되며 하반기 DDR5 공급 확대가 직접적인 트리거가 될 것으로 판단한다. 동사는 현재 CpHf를 SK트리켐을 통해 SK하이닉스로 최종 공급 중이며, 첫번째 벤더로 가장 높은 M/S를 보유 중인 것으로 파악된다. 소재의 중요도와 공급 안정성을 고려할 때 벤더 지위에 변화가 발생할 가능성은 희박하며, Hf 수요 증가의 수혜가 집중될 가능성이 매우 높다.

Zr 전구체는 고객사 M/S 변화에 따른 공급 증가 가능성이 기대된다. 동사 Zr 전구체의 대부분은 현재 엠케미칼(전 메카로 전구체 사업부)을 통해 SK하이닉스로 공급되는 것으로 파악되는데, 최근 불거진 SK트리켐 Zr 전구체의 불량 이슈로 공급사 간 일시적 점유율 조정이 불가피해 보인다. 만약 SK트리켐 점유율이 일시적으로 축소될 경우 이로 인한 엠케미칼의 반사 수혜가 기대되며, 동사의 Zr 전구체 매출에도 긍정적 효과로 작용할 수밖에 없다.

투자포인트 2 : 석유화학 부문 성과 가시화

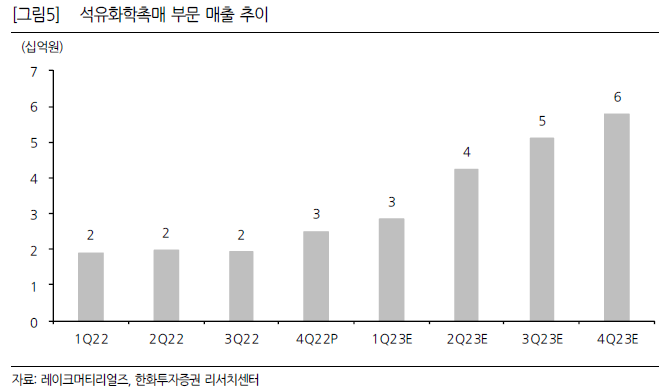

석유화학 부문에서의 성장은 올해 새롭게 기대되는 투자 포인트다. 석유화학 부문의 매출은 지난해 83억원 수준에서 올해 179억원으로 +116% 성장 예상된다. 샘플 테스트 종료 후 본 계약 체결에 따른 공급 증가에 기인한다.

동사가 생산하는 제품은 PE, PP 등의 수지류를 가공할 때 활용되는 촉매 중 하나인 메탈로센 촉매다. 메탈로센 촉매는 고부가가치 수지류 가공뿐만 아니라 차세대 태양광 필름 소재로 활용 가능한 POE 제조를 위해 활용가치가 높아질 수밖에 없는 촉매다. 동사는 관련 제품인 메탈로센 조촉매(MAO), 메탈로센 컴파운드, 담지촉매 모두 생산 가능하다. 상대적으로 긴 테스트 기간(4~5년)으로 인해 지난해까지는 샘플 매출만 발생했으나, 올해부터 양산용 공급 건들이 매출에 반영될 것으로 예상된다. 현재 LG화학, DL케미칼, 한화솔루션으로의 양산 물량 공급이 유력한 것으로 파악된다.

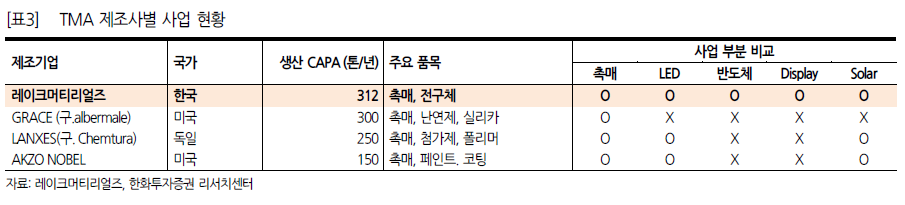

현재 글로벌 메탈로센 촉매 시장 규모는 약 1조원 수준(침투율 10~20% 내외)으로 추정되는데, 시장 규모 대비 생산 가능업체는 극히 제한적이다. MAO의 원료가 되는 TMA 합성 기술을 보유한 업체가 전세계적으로 4개사에 불과하기 때문이다. 동사는 4개 업체 중 유일하게 상대적으로 합성 난이도가 높은 IT소재용 TMA에서 석유화학 분야로 영역을 확장한 업체이며, 유일한 국내 업체다. 국내 화학업체들의 메탈로센 촉매수요를 점진적으로 가져올 것으로 예상된다