2025.1Q 분기별 매출액 성장 2025.1Q 분기별 영업이익 성장 2025.1Q 분기별 수주잔고 성장 2025.1Q 8주에 80%이상 상승 2025.1Q 신저가대비 100%이상 상승 2025.1Q 50일신고가+신저가대비 70%이상 2025.1Q 2주에 15%이상 하락 2025.1Q 반등강도(30~40)

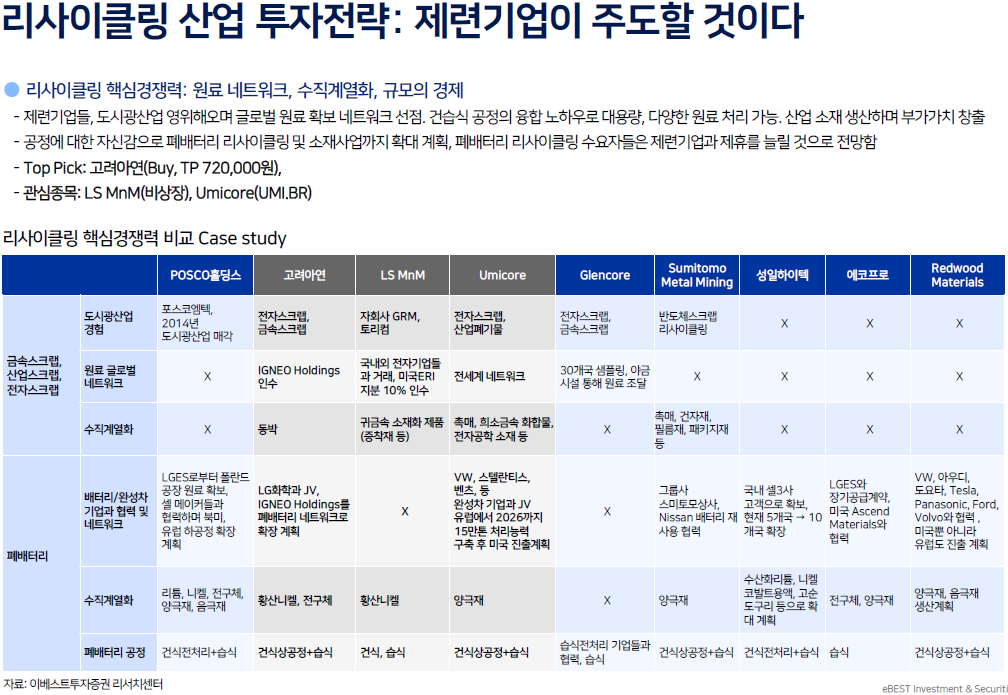

고려아연

1) 오래 전부터 해오던 도시광산 사업

- 주로 통신장비로부터 발생하는 PCB웨이스트, 스마트폰 리튬이온배터리 등 전자스크랩 재활용 → 동, 금, 은, 팔라듐 등의 유가 금속 추출

2) 미국 전자스크랩 원료 업체 인수 → 도시광산업의 확장, 폐배터리 수거 네트워크로 확대 가능

- IGNEO Holdings 인수: 미국 전자스크랩 수거 및 파쇄하여 중간재를 판매하는 도시광산 기업. 미국 자회사 Pedalpoint Holdings를 통해 지분 100% 인수

- 의도: 자원순환사업의 속도감 있는 추진, 원료 구매 과정에서 발생하는 잠재적 이익 누수 방지, 동박 원료 수급 리스크 완화, 폐배터리 자원확보 모색

3) LG화학/한화와 자사주 교환 통한 긴밀한 협력 → 리사이클링 원료 확보 협력으로 확장 가능

-폐스크랩, 폐배터리, 폐태양광 패널 원료 확보 가능

4) 수직계열화 : 동박

- 2022년 연 1.3만톤 양산능력, 2027년까지 연 6만톤 증설 계획. 국내 주요 배터리 고객사 확보 가능

- 원료용해, 전해효율 극대화, 전해액 제조 및 관리에 기술 우위 보유, 자체적으로 고순도 리사이클링 구리 원료 공급 가능

5) 수직계열화 : 전구체 원료 황산니켈

- 자회사 켐코(KEMCO), 황산니켈 생산능력 8만톤 → 10만톤 증설 계획

- 오랜 기간 거래해 온 사업파트너 Trafigura 등으로부터 안정적 원료 수급 가능, Trafigura 자회사 Urion Holdings와 지분 스왑으로 협력 강화

6) 수직계열화 : 전구체

- 고려아연 계열사 KEMCO와 LG화학, 전구체 및 리사이클링 JV 추진 중

LS MnM

1) 자회사 GRM, 리사이클링 원료 매입부터 중간재 생산까지

- 산업 부산물 및 금속 스크랩에서 동, 금, 은, 팔라듐 등을 함유한 중간재(블랙카파, Black Copper) 생산 → 추가 가공, 고순도화 거쳐 전선/케이블/전자부품 소재 활용

- 2011년 단양공장 준공. 첨단 용융로 공법. 원료 매입과 수거, 리사이클링 중간재 생산까지 담당

2) 자회사 토리컴, 리사이클링 원료 매입부터 이차전지 소재 생산까지

- PCB스크랩, 저순도 금속, 폐전선 등 매입해 99.99% 이상 의 고순도 귀금속 추출

- 2009년 인수. 습식분야 국내 점유율 1위. 리사이클링 원료 매입 및 임가공 거래

- LS MnM의 구리 제련 부산물을 원료로 하여 이차전지 소재인 황산니켈도 생산 계획. 2023년 1월 본격 공장 가동 예정

3) 2009년 미국 전자스크랩 처리 업체 ERI 지분 10% 인수

- 전자스크랩 발생량이 많은 미국에서 선제적인 원료 확보 움직임

- ERI는 미국에서 발생하는 전자스크랩의 5%를 처리하고 있음. 전자스크랩 회수, 해체, 데이터 파기, 파쇄하고 있으며, 태양광 패널 리사이클링도 진출

- 미국 전역에 9개의 인증시설 운영. NAID AAA, R2, e-Stewards 인증을 모두 보유한 유일한 시설. 전자제품 수령~최종 처분까지 데이터화하여 관리

4) 글로벌 귀금속 회수 시설 보유

- 2014년 칠레 국영 구리생산기업 Codelco와 귀금속 회수사업 영위 및 공장 건설을 위한 플라멘 프로젝트 협약 체결, 합작법인 PRM 설립(지분 66%)

- 2018년 가동 시작, Codelco의 제련소에서 발생하는 Slime을 원료로 공급받아 귀금속 회수공장에서 금, 은, 셀레늄, 팔라듐 등 귀금속 분리 회수

POSCO홀딩스

1) 글로벌 Major 셀 메이커와의 협력으로 리사이클링 원료 확보

- 2020년 5월 LGES 리사이클링 사업자 선정되어 상공정 원료 확보, 중국 화유코발트와 리사이클링 하공정 합작기업인 포스코HY클린메탈 설립

- 상공정 PLSC(22년 8월 준공): 폴란드에 위치, 셀 메이커 공정 스크랩을 현지에서 분쇄하여 중간재인 Black Mass 생산. 공정 스크랩→ Black Mass

- 하공정 포스코HY클린메탈 (1Q23 가동 예정): 대한민국 광양 위치, Black Mass를 원료로 양극재 원료 추출 Black Mass → 니켈, 코발트, 탄산리튬

- Major 셀 메이커들과 협력하며 북미, 유럽 중심 지역별 거점 구축하여 하공정 확장 계획

- GS에너지와 리사이클링 JV 설립하여 원료공급망 확보 및 진단/평가 등 Battery as a Service 사업 추진 계획

2) 광물~원료~소재 수직계열화로 고객사의 공급망에 중요한 지위 확보

- 리튬/니켈 광물 및 소재사업을 통해 배터리, 완성차 고객사의 공급망에 중요한 지위 확보 → 리사이클링 원료 확보에서 협상력 발휘 가능

- 글로벌 대형 고객사들과 이미 협력 중: LG에너지솔루션, 삼성SDI, SK온, GM, Ultium Cells, Britishvolt, Northvolt 등

Umicore

1) 금속 리사이클링의 정통 강자

- 리사이클링 사업 4가지 부문: 희유금속 , 귀금속 및 산업금속 , 희유금속 가공 및 관리, 최근 배터리 리사이클링 진출. 높은 영업이익률 자랑(1H22 기준 OPM 41.2%)

2) 폐배터리 리사이클링 사업도 진출, 완성차 업체와 JV

- 2011년 부터 벨기에 Hoboken 배터리 및 스크랩 약 10,000톤 처리능력 리사이클링 공장 가동 중, 완성차 및 셀메이커들과 15개 이상의 상업 파트너쉽 경험

- 2026년까지 유럽에서 배터리 및 스크랩 15만톤 처리능력 Capacity로 확장 후 미국 진출 계획

- 주로 완성차 업체와 JV 형태로 원료 확보~리사이클링~소재공급까지 계획 중. 폐배터리 수거 및 원료 소유권 확보에 유리하게 작용 가능

- ACC(스텔란티스, 벤츠, Total Energies 합작사)와 배터리 리사이클링 계약 체결

- Power-Co(폭스바겐의 배터리 회사)와 JV 설립하여 배터리 소재 뿐만 아니라 리사이클링 협력 계획

3) 금속/화학을 아우르는 소재 분야 글로벌 강자

- 3개의 사업부: 1) 촉매(자동차, 연료전지, 금속 및 화학), 2) 에너지 및 표면화학 소재(양극재, 전구체, 금속 코팅 용액, 전기광학 소재 등), 3) 금속 리사이클링

4) 광물 정제~이차전지 소재~리사이클링 자원순환으로 고객사들의 공급망 구축 돕는다

- LGES, 삼성SDI 등 메이저 배터리 기업과 양극재 장기 공급계약 맺고 있음

- ACC(스텔란티스, 벤츠, Total Energies JV)와 양극재 장기 공급계약 체결: 폴란드 공장이 ACC의 배터리 공장에 공급할 예정 , 24년부터 연간 13Gwh off-take

- Power-Co(폭스바겐의 배터리 회사)와 JV 설립: 2030년까지 매년 160Gwh 배터리 소재 생산 계획 , PowerCo의 북미 기가팩토리에 공급 계약 계획

- 2030년까지 중국/북미/유럽에 광물정제와 이차전지 소재 생산시설 전역 확대 계획 (유럽 최초 기가팩토리 폴란드에 준공, 캐나다에 양극재, 전구체 공장 건설 계획)

- 이러한 수직계열화는 리사이클링 금속의 부가가치 창출과 스크랩/폐배터리 원료 확보에 도움이 됨