2025.3Q 분기별 매출액 성장 2025.3Q 분기별 영업이익 성장 2025.3Q 분기별 수주잔고 성장 2025.3Q 8주에 80%이상 상승 2025.3Q 신저가대비 100%이상 상승 2025.3Q 50일신고가+신저가대비 70%이상 2025.3Q 2주에 15%이상 하락 2025.3Q 반등강도(30~40)

메모리 산업에는 서버 있었다면, 배터리 산업에는 ESS 가 있다

ESS는 전기차 전력 공급 안정화, 친환경, 에너지 안보의 핵심 인프라다. 동시에 배터리 공급부족을 심화시킬 요인이다. 이미 글로벌 시장규모는 전망치를 상회하기 시작했다.

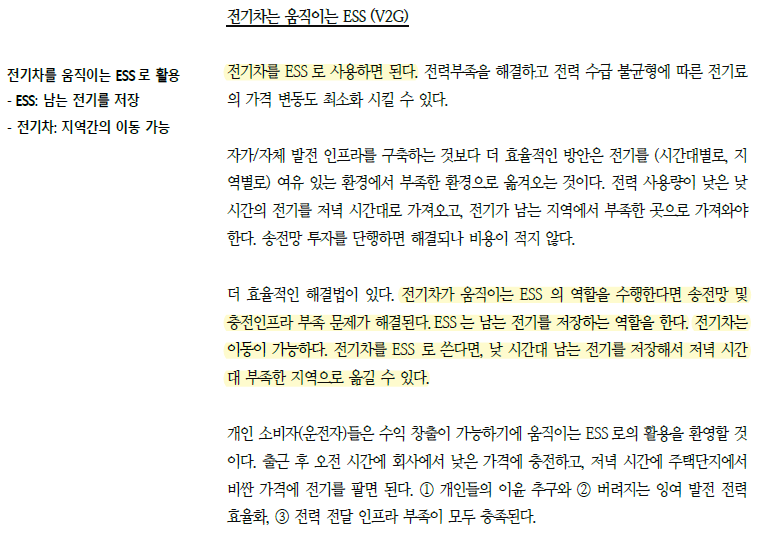

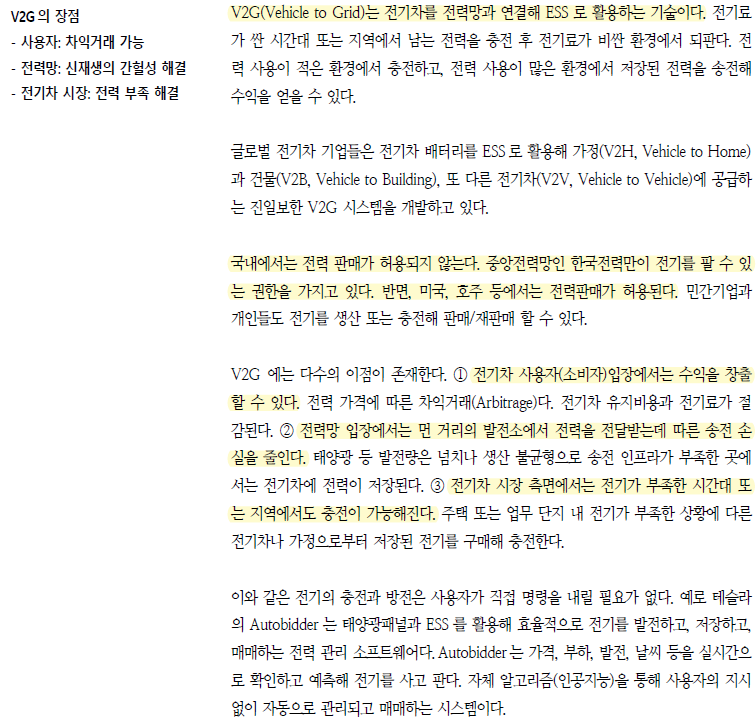

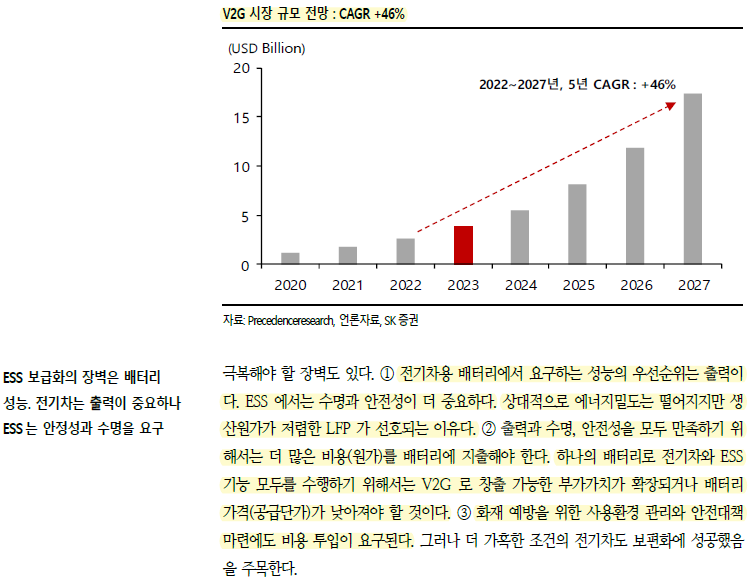

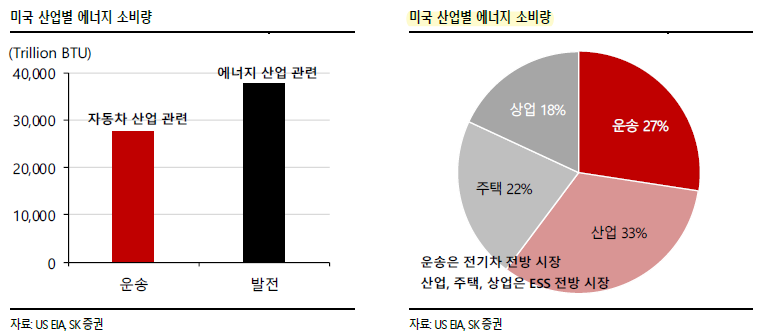

① 자동차 산업의 온실가스 배출 비중은 25%에 불과하다. 에너지를 비롯한 다른 산업에서 탈탄소화가 필요하다.

② 전기차 확산의 걸림돌 중 한가지는 충전인프라다. 전기차를 움직이는 ESS 로 (V2G) 활용하면 된다.

③ 미국의 NEM 3.0 정책은 ESS 산업 성장의 티핑포인트가 될 것이다. ESS 의 잠재력을 주목한다.

자동차를 대체하는 EV, 전력/에너지를 대체하는 ESS

궁극적인 ESS 배터리 시장규모는 전기차 배터리 시장을 압도할 수 있다. 전기차의 전방인 운송 산업의 에너지 시장규모는 전체의 4 분의 1 에 불과하기 때문이다.

ESS 의 전방 시장은 결코 전기차보다 작지 않을 것이다. 현재는 내연기관 자동차를 대체하는 전기차가 배터리 산업의 성장을 견인하고 있다. 하지만 미래에는 기존의 발전산업을 대체할 신재생에너지의 인프라인 ESS 가 또 다른 성장동력이 될 수 있다. 전기차 배터리가 운송 산업 에너지의 인프라라면 ESS 는 운송 외 모든 산업의 인프라다. 운송 산업을 전방으로 하는 전기차용 배터리 시장보다 ESS용 배터리의 잠재력이 더 크다고 판단된다.

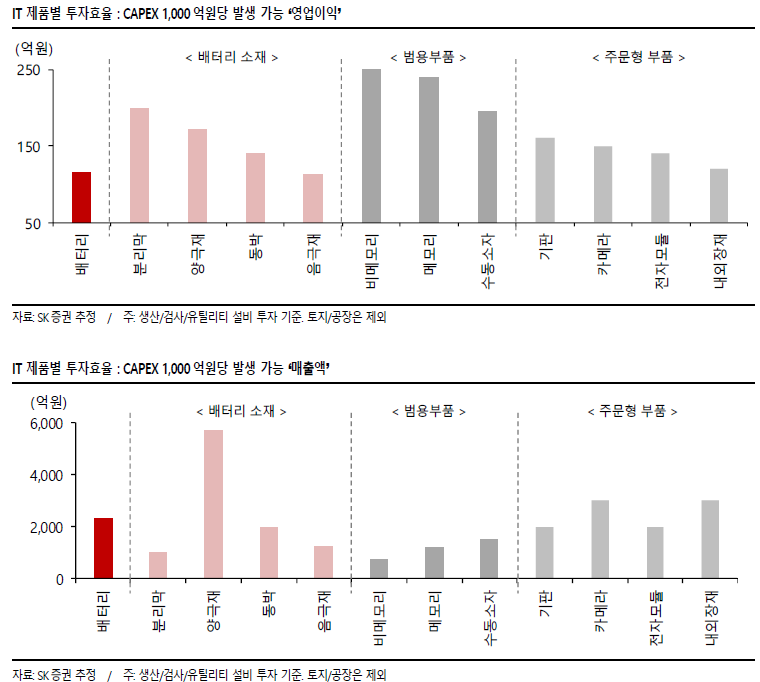

투자효율 : CAPEX 1,000 억원 당 창출 가능 매출액 & 영업이익

배터리 산업은 투자효율이 IT 제품군 중 낮은 편이다. 특히, 셀과 음극재가 더 낮고, 상대적으로 분리막, 양극재 등이 견조하다. 다만, 미래에 현재의 예상대로 2 차전지 호황이 펼쳐진다면 수익성 향상으로 투자효율이 높아질 수 있다.

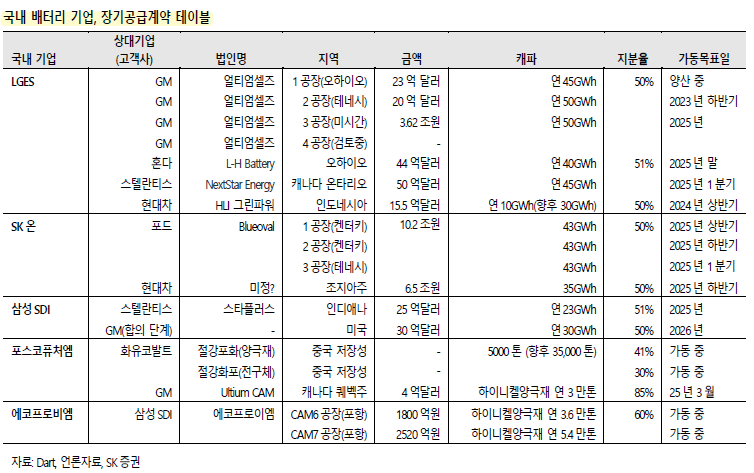

현재 2 차전지 기업들의 JV 일부는 증설되는 Capa 를 장기공급계약으로 보장 받음

고객사들이 부품사와 JV 를 진행하는 경우는 통상적으로 두 가지다. 부품사가 투자 여력이 없는 경우 또는 수익성을 제한하는 경우다. 대신 고객사와 부품사는 불황(다운사이클)에서 고통을 분담한다. 그런데 국내 2 차전지 기업들의 JV 는 이례적이다. 증설되는 Capa 의 상당부분이 장기공급계약으로 공급 안정성을 보장받는다.

IT 에서 장기공급계약 사례는 많지 않다. 유사한 사례는 2019~2022 년의 반도체 패키징기판 Big Cycle 이다. 다만 기판 기업들은 신규 증설되는 Capa가 기존 대비 10~50%에 불과했다. 반면, 2 차전지 기업들은 향후 5 년간 현재 대비 각각 100~300% 규모의 증설을 계획 중이다. 보전 안 될(기존) 캐파 대비 매출액이 보장되는 (향후 증설) 캐파의 비율이 패키징기판보다 높다.

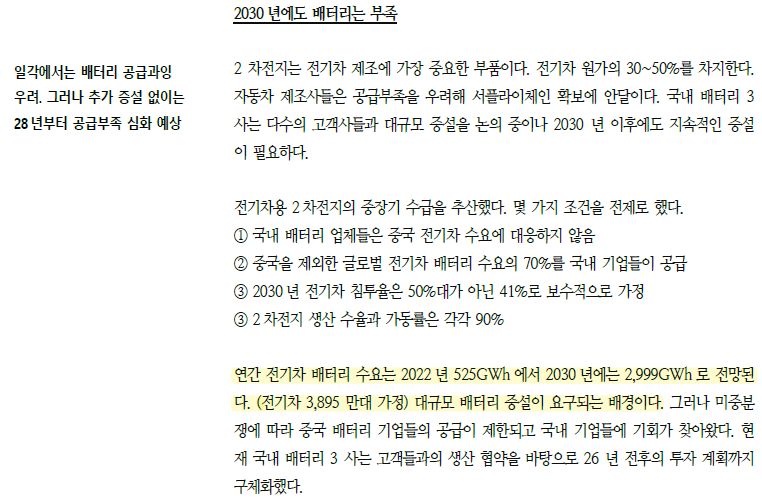

당사의 전기차 침투율 전망치는 보수적이다. 당사의 가정은 25 년 25% → 30 년 41%→ 35 년 65%다. 자본시장의 눈높이는 25 년 26% → 30 년 50% → 35 년 80%다. 현재의 친환경 정책기조가 지속된다면 30년 이후에도 전기차 시장 성장률은 가파를 전망이다. 각국의 친환경 자동차 보급 계획을 충족시키기 위해서는 갈 길이 멀다.

한국 2 차전지 산업의 세 가지 위험요소

(1) 세 개의 한국 2 차전지 제조사

경쟁구도 관점에서 한국 2 차전지 산업의 리스크는 국내 업체들 간의 경쟁 심화다. 2차전지 산업에는 한국의 대형 그룹사에 속하는 기업이 세 곳이다. 과거 IT 산업보다 더 치열할 수 있다. 2 차전지는 현재의 넘치는 수요에 경쟁이 심화되고 있다고 말하긴 어렵다. 그러나 이미 한국 업체들은 고객사의 요구에 맞추어 설비투자를 폭발적으로 늘리고 Capa 를 확장 중이다. 공급과잉을 방지하기 위한 고민이 필요하다. 향후 전기차 판매량과 ESS 설치량 전망치는 낮아질 수 있다. 그러나 증설해 놓은 Capa 는 없어지지 않는다. 과거에도 IT 경쟁사들은 서로의 생산능력과 미래의 수요를 예측하지 못했다. 2차전지 내 한국 기업들간 경쟁이 종국에 가서는 산업의 공급과잉을 유발할 수 있다. 이경우에 공급자 우위 시장은 수요자(고객사) 우위로 역전될 것이다.

(2) 공급자 우위는 미중분쟁의 산물

향후 미중분쟁이 심화될 경우, 글로벌 교역 규모는 줄 수 있다. 그러나 2 차전지 및 중국과의 직접 경쟁 제품군은 반사 수혜가 예상된다. 미국, 유럽, 일본의 기업들은 중국의 부품 대신 한국 공급사들과 협력관계를 확대한다. 주가 측면에는 미중분쟁이 불확실성으로 작용할 수 있다. 2018 년에도 미중분쟁 초기에는 수혜주와 피해주가 분별되지 못하고 모두 하락했다. 이후 수혜주들만 선별적으로 주가가 반등했다. 가까운 시기에 미중분쟁이 완화될 것이라고 보기는 쉽지 않다. 그러나 2 차전지 산업의 가장 민감한 변수임을 기억해야 한다.

(3) 거시적 환경

거시적 환경이 IT 및 전기차 소비 수요와 정책 방향성을 결정할 것이다. 현재 2차전지 수요의 폭증은 친환경정책과 에너지안보 상황의 변화 때문이다. 각 국은 더 큰 경제 위기 상황이 닥치기 전까지는 현재의 방향성을 유지할 것이다. 정책과 상황이 변하기 전까지는 현재의 수요 전망이 유효하다. 예상보다 경기침체의 폭이 깊거나 경기하강 속도가 빠르 수 있다. 이 경우 친환경과, 에너지안보, 미중분쟁 등 거시적 판도가 달라질 수 있다. 수요가 위축되면 신기술 채택이 지연된다. 2차전지 산업에서도 매크로 변수들을 주목한다.

* LG 에너지솔루션

- 2023 년: 국내 1 위 업체로 규모의 경제 효과 극대화

- ESS 매출: 전기차에 가려졌지만 가파르게 성장 중

- JV 와 장기공급, 가격 계약 협상 우위에 따른 업황과 실적 개선

* 삼성SDI

- 2023 년: 뒤늦게 수주 경쟁 참전? → 미래 성장 잠재력 가장 큰 기업

- 국내 ESS 1 위 사업자 : 고밀도 삼원계 ESS 의 강자

- 지금까지의 낮은 성장률이 미래에는 기저효과로 작용 가능

* 와이엠텍

- 글로벌 레퍼런스를 확보한 EV 릴레이 전문 제조 업체

- 적용 산업별 고른 Q확대 전망, 단기적으로 전기차 충전기 시장 성장에 주목

- 주요 전기차 충전기 제조업체를 고객사로 확보중이기 때문에 직접적인 수혜 전망

- 큰 폭의 Q확대가 예상되는 전기차향 EV 릴레이 공급 준비 현황에 관심 갖을 시점

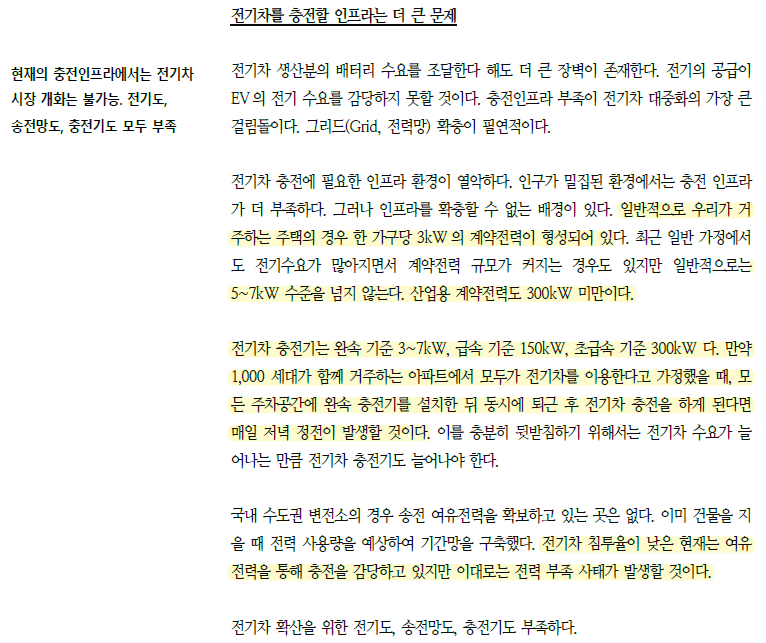

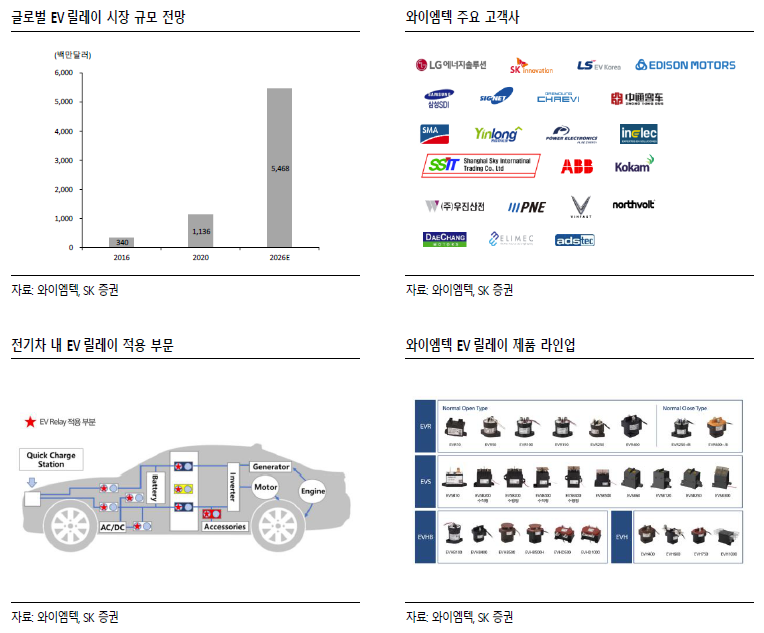

1) 와이엠텍은 2 차전지 배터리에 필수적으로 탑재되는 EV 릴레이 전문 제조업체. EV 릴레이는 배터리의 전원 및 충전 기능을 On/Off 하는 핵심 부품으로 ①ESS ②전기차 ③전기차 충전기 ④태양광 인버터 등에 주로 활용

2) 22년 기준 적용 분야별 동사 매출 비중은 ESS 45%, 전기차 충전기 25%, 상용차 10% 기타 20%. 지역별 매출 비중은 중화권 45%, 유럽 20%, 국내 35%로 해외 매출 비중이 65% 이상.

3) 전기차 충전기 : 글로벌리 전기차 충전 인프라가 부족한 상황이며 이에 주요 국가별로 공격적인 전기차 충전기 확충 계획을 발표 중. 국내: 25년까지 51만대 구축. 미국: 30년

까지 50 만대 구축. 유럽: 30 년까지 300 만대 구축 등. 전기차 충전기 1 대당 2 개의 EV릴레이가 탑재되며 전기차 충전기 시장 경쟁이 치열해질 것으로 예상되는 상황에서 동사는 이미 SK 시그넷, 대영채비, ABB 등 다수의 국내외 전기차 충전기 제조업체를 고객사로 확보하고 있기 때문에 전방 시장 성장에 따른 직접적인 수혜 받을 것으로 판단

4) 전기차향 물량대응을 위한 2 공장은 4Q23 착공, 1H24 준공 예정. 생산 캐파는 기존 1 공장 대비 최소 5 배 이상 늘어난 약 4,000억원 이상으로 추정 (생산라인 기존 4 개->20 개).

5) ESS 배터리 시장은 궁극적으로 전기차 배터리 시장 규모를 상회할 것으로 전망되며 현재 예상치보다 빠르게 성장중인 상황 (22~30 년 연평균 최소 30% 성장 전망). 실제로 동사의 주요 고객사인 삼성 SDI 등 국내 주요 셀업체들의 판매량 확대가 확인되고 있으며 이에 따라 동사 또한 구조적 성장을 이어갈 것으로 예상.

* EV릴레이에 기술적 해자는 없어 보이는 듯.