2025.2Q 분기별 매출액 성장 2025.2Q 분기별 영업이익 성장 2025.2Q 분기별 수주잔고 성장 2025.2Q 8주에 80%이상 상승 2025.2Q 신저가대비 100%이상 상승 2025.2Q 50일신고가+신저가대비 70%이상 2025.2Q 2주에 15%이상 하락 2025.2Q 반등강도(30~40)

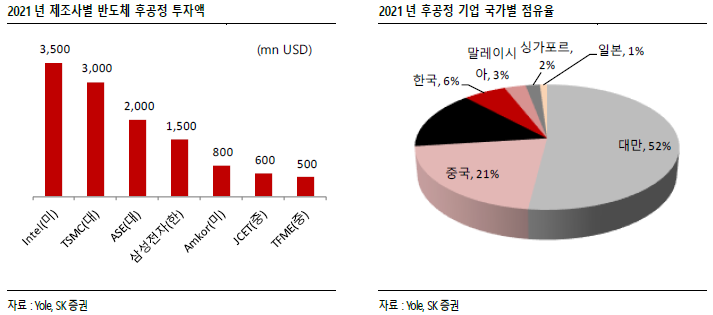

삼성전자 역시 최근 Advanced Packaging 투자에 박차를 가하고 있다. 2018 년말에는 패키지 제조 및 연구조직을 통합했으며 2022 년에는 DS 부문 내 AVP(Advanced Package)팀을 신설하며 TSMC 출신의 전문가를 해당 팀의 부사장으로 영입했다. Advanced Packaging 영역에서는 이종 칩의 결합, 이를 하나의 통합 시스템에 담아 성능과 수율을 높이는 것이 핵심이다. FO, TSV, SiP, 3D stacking, bumping, interposer 등 여러 기반 기술에 대한 노하우와 투자가 필요한 고부가 영역에 진입하고 있다. 삼성전자도 2.5D 패키징, 3D 적층 패키징에서 성과를 보이고 있다

하지만 후발 업체와 선두 업체인 TSMC, Intel, 주요 OSAT 3 사와 Advanced Packaging 영역에서의 격차는 상당한 것으로 알려져 있다. 향후 반도체 산업의 주도권이 후공정 단에서 좌우될 것이기에 투자를 줄이거나 늦출 가능성은 희박하다. 삼성전자 역시 후공정, 특히 Advanced Packaging 에 대한 투자가 집중될 것이다. 물론 메모리 업황이 꺾인 상황에서 공격적인 투자에 대한 이야기를 꺼내기는 쉽지 않다.

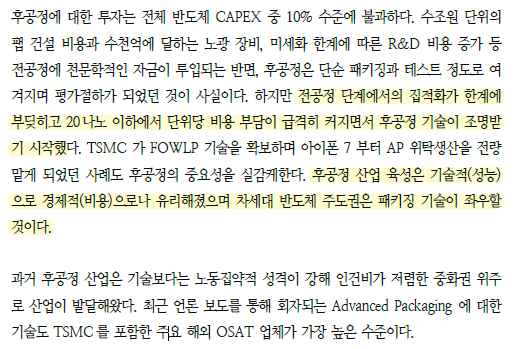

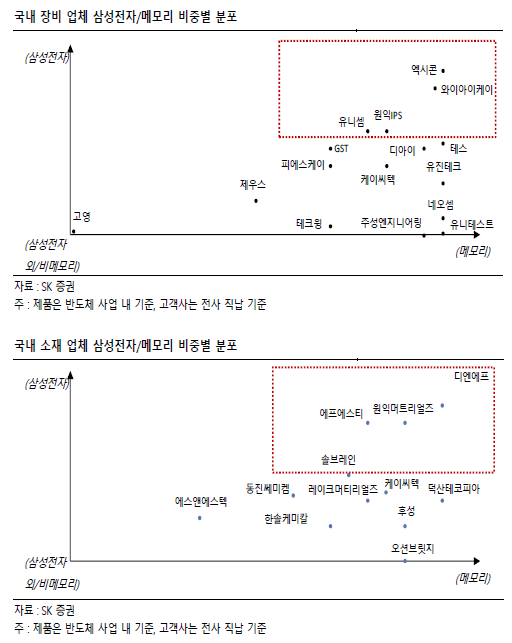

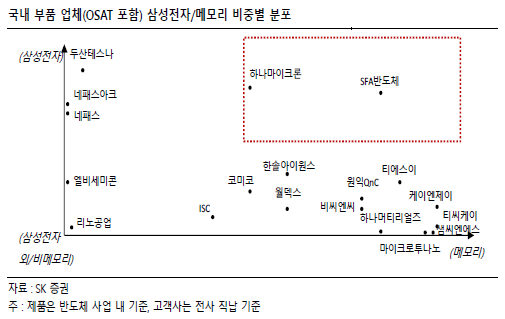

그렇지만 이런 시기일수록 효율적인 투자에 대한 명분은 커지기 마련이다. 그 첫번째 타겟은 후공정 외주화 정책일 것으로 생각한다. In-house 에서는 고부가 후공정에 대한 필요성이 커지게 되는 동시에, 범용 후공정에 대한 외주화는 더욱 적극적으로 나타나며 효율적인 비용 집행에 중점을 둘 것으로 예상한다. 삼성전자 기준 메모리의 외주화는 이미 시작 되었고 CIS, AP, DDI, RF 등 외주 비중도 점차 늘어날 것으로 보이며, SK 하이닉스 역시 최근 하나마이크론과의 계약 건을 비춰봤을 때 메모리 외주화에 대한 속도가 점차 높아질 것으로 생각 한다. 국내 OSAT 관련 업체의 물량 확대에 대한 기대가 커질 수 있으며 하나마이크론, SFA 반도체, 엘비세미콘, 두산테스나, 네패스 수혜가 중장기적으로 기대된다.

과거 CAPEX 상승 사이클에서는 전공정 장비, 파츠 → 소재 → 메모리 OSAT 순으로 모멘텀이 발생했으나 이번 사이클의 경우, 수요에 대한 불확실성이 크고 완제품 재고뿐 만 아니라 재공 재고도 상당하다는 점에서 역순이 될 가능성이 크다. 이와 관련하여 당사 하우스에서는 OSAT 업체 중 하나마이크론, 반도체 패키지기판 업체 중 대덕전자와 심텍을 선호한다.