2025.2Q 분기별 매출액 성장 2025.2Q 분기별 영업이익 성장 2025.2Q 분기별 수주잔고 성장 2025.2Q 8주에 80%이상 상승 2025.2Q 신저가대비 100%이상 상승 2025.2Q 50일신고가+신저가대비 70%이상 2025.2Q 2주에 15%이상 하락 2025.2Q 반등강도(30~40)

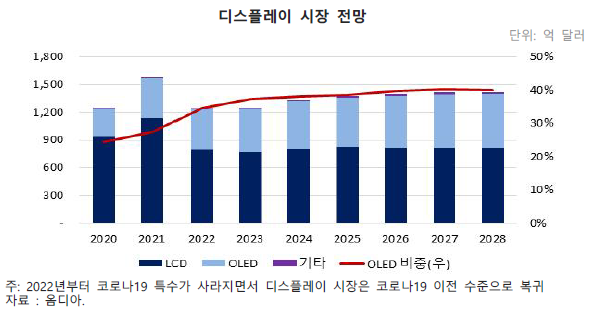

디스플레이 시장은 2022년 1,230억 달러에서 2028년 1,422억 달러로 연평균 2.7% 성장하나 OLED 시장은 동기간 연평균 4.9% 성장할 전망

- OLED 시장은 2022년 435억 달러에서 2028년 581억 달러로 연평균 4.9% 성장하여 디스플레이 시장에서 OLED의 비중은 2022년 35%에서 2028년 40%로 확대될 전망

- LCD 시장은 2022년 795억 달러에서 2028년 813억 달러로 연평균 0.4% 성장하며 LCD 시장 비중은 동 기간 64%에서 59%로 축소될 전망

OLED는 최대 수요처인 스마트폰 시장의 성장이 둔화되나 TV, IT제품, 자동차용 패널 시장이 성장을 견인할 전망

- 2022년 OLED의 수요처별 매출 비중은 스마트폰 77%, TV 10%, 스마트워치 6%에서 2028년 스마트폰 62%, IT제품 16%, TV 12%, 스마트워치 5%, 자동차 2%로 예상

- IT용 패널 시장은 2022년 15억 달러에서 2028년 91억 달러로 연평균 35.6% 성장 전망

- 차량용 패널 시장은 2022년 1.9억 달러에서 2028년 12.6억 달러로 연평균 36.9% 성장 전망

- 스마트폰용 패널 시장은 2022년 336억 달러에서 2028년 359억 달러로 연평균 1.1% 성장할 전망

OLED TV 패널 출하량 비중은 세계 1위 TV 브랜드 삼성전자의 OLED TV 시장 진출(‘22) 등으로 2022년 2.7%에서 2027년 5.4%로 확대될 전망

- 2013년 세계 최초로 OLED TV가 출시될 당시에는 OLED TV 제조사로 LG전자가 유일했으나 현재 OLED TV를 출시·출시할 계획인 브랜드는 20여개 이상으로 증가

- OLED TV는 LCD TV 대비 높은 가격, Burn-in 취약성 등이 성장을 제약했으나 OLED TV 패널 가격의 점진적 하락, Burn-in(잔상) 방지기술 등으로 수요 증가 예상

차량용 OLED 패널 출하량은 하이엔드 차량용 패널 시장을 중심으로 2022년 57만 대에서 2028년 623만대로 연평균 49% 성장할 전망

- 차량용 OLED 패널은 전기차의 확산, 디자인 완성도, 장수명 기술발전 등으로 성장 잠재력이 풍부

- 자동차는 7년 이상 사용하며 LCD 대비 OLED의 짧은 수명은 빛을 내는 발광물질(Red,Green, Blue)로 이루어진 발광층을 적층하는 Tandem 구조 등으로 극복

- 차량용 OLED 비중은 2022년 2%에서 2028년 10%로 확대되며 내연기관차에서 전기차·자율주행차로 전환은 차량용 OLED 성장의 기폭제가 될 전망

- 차량용 OLED 시장점유율(’22)은 LG디스플레이 50.0%, 삼성디스플레이 42.7%, BOE 7.3% 순

- BOE는 2022년부터 중국 전기차기업 BYD에 차량용 플렉시블 OLED 공급을 시작했으며 자국 완성차기업 중심으로 OLED 패널을 공급 확대 추진

TV용 OLED 패널은 LG디스플레이, 삼성디스플레이만이 양산중이며 중국기업의 진출 시점은 불투명함

- LG디스플레이의 대형 OLED 패널 생산능력은 연 1,000만대 수준이며 삼성디스플레이의 생산능력은 연 200만대 규모

- LG디스플레이는 백색 OLED를 광원으로 사용하는 WOLED(White OLED), 삼성디스플레이는 청색 OLED를 광원으로 사용하고 퀀텀닷(양자점) 컬러필터를 적용한 QD OLED 방식을 사용

- 중국기업들은 투자비 부담, 기투자한 LCD 팹 활용 극대화, 업계 표준 미확정 등으로 대형 OLED 투자 시점을 확정하지 못함

- BOE는 다양한 기술(잉크젯 프린팅 증착, WOLED 등)을 연구중이나 투자비 부담 등으로 주류 기술이 확정되면 투자할 전망

* 삼성디스플레이는 스마트폰용 OLED를 생산하는 팹에서 태블릿·노트북용 패널을 생산중이며 LG디스플레이는 태블릿·노트북용 OLED 패널은 생산하지 않음

* 첫 번째 아이패드용 OLED는 삼성디스플레이와 LG디스플레이가 6세대 팹에서 생산, 2025년부터 8.7세대 팹에서 삼성디스플레이, LG디스플레이, BOE가 양산 전망

한국은 OLED First Mover이며 한국의 OLED 생산능력 비중은 2027년까지 세계 최대규모를 유지할 전망

- 한국기업의 OLED 생산능력 비중은 중국기업의 투자 확대 등으로 2022년 69%에서 2027년 61%로 낮아지나 높은 수준을 유지할 전망

- 기업별로는 LG디스플레이의 생산능력 비중은 2022년에서 38.2%에서 2027년 36.9%, 삼성디스플레이의 생산능력 비중은 30.9%에서 23.9%로 하락하나 BOE의 비중은 11.8%에서 12.1%로 소폭 상승 전망

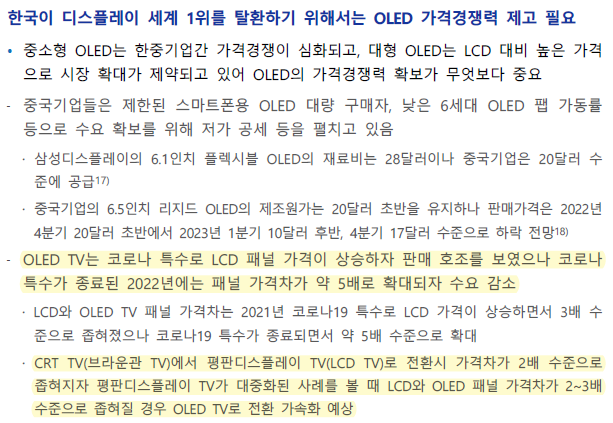

중소형 OLED는 중국의 추격이 빨라지고 있으나 약 2년의 기술격차 존재

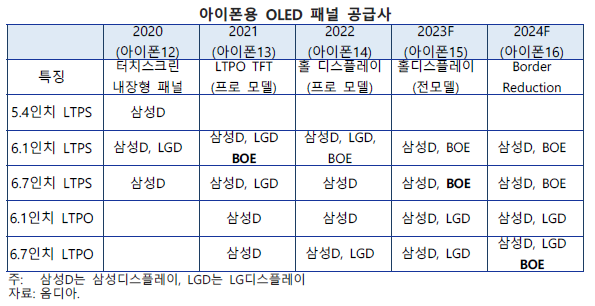

- 중소형 OLED는 중국과 기술격차가 좁혀지고 있으나 애플 아이폰의 BOE 패널 공급 현황 등을 살펴보면 한중간 기술격차가 존재

- BOE는 아이폰14 일반과 프로 모델중 일반 모델에만 패널을 공급중이며, 아이폰15부터 일반 모델도 홀(Hole) 디스플레이가 적용되나 가공에 어려움을 겪음

- 아이폰용 OLED의 TFT는 일반모델은 LTPS, 프로 모델은 저전력의 LTPO를 사용하며, BOE는 아이폰14에 LTPS만 공급중. BOE는 2024년 아이폰16 1개 모델에 LTPO 공급 예상

- LTPO는 LTPS 대비 추가 공정 발생으로 수율 확보가 어려움

* 6세대 OLED 팹은 삼성디스플레이의 공정과 공급사가 업계 표준이 되었으며 삼성디스플레이가 주요 기술을 선점하여 경쟁사의 추격을 지연시킴

* 삼성디스플레이는 일본 DNP와 공동으로 FMM(Fine Meta Mask)을 이용한 화소 증착 기술을 개발했으며 DNP의 하이엔드 제품을 삼성디스플레이에만 공급하도록 계약

* 일반 OLED는 리지드(Rigid, 유리기판) 또는 플렉시블(Flexible, 박막봉지)을 사용하나 애플의 IT용 OLED는 하이브리드 OLED(유리 기판+박막봉지) 적용 예정

* OLED 발광 방식은 인광과 형광 방식으로 분류되며 OLED의 Burn-in을 유발하는 Blue는 형광소재를 사용중이나 인광소재로 교체시 수명 연장 및 효율 향상 기대

* 미국 UDC 등이 인광 Blue 관련 기술을 개발중이며 UDC는 2024년 상용화 추진

* WOLED는 3개 발광층(Blue 2개층), QD-OLED는 4개 발광층(Blue 3개층)을 사용하나 인광 Blue 사용시 발광층의 수를 줄일 수 있어 소재절감, 공정감소 등에 유리

* 삼성디스플레이는 업계 최초로 편광판 기능을 내재화한 저전력 무편광 기술 개발