2025.2Q 분기별 매출액 성장 2025.2Q 분기별 영업이익 성장 2025.2Q 분기별 수주잔고 성장 2025.2Q 8주에 80%이상 상승 2025.2Q 신저가대비 100%이상 상승 2025.2Q 50일신고가+신저가대비 70%이상 2025.2Q 2주에 15%이상 하락 2025.2Q 반등강도(30~40)

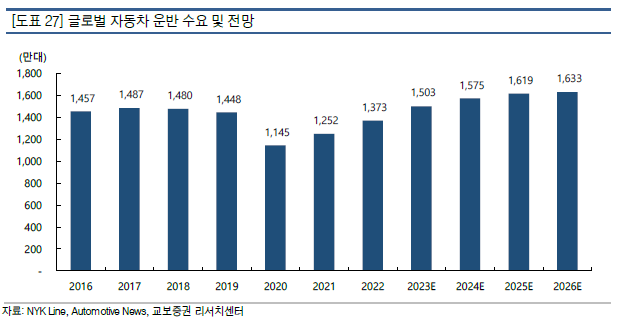

2023년 글로벌 신규 PCTC선 인도량은 76,800CEU로, 연간 공급 증가율이 2%에 불과하다.

즉, 2023년 자동차운반선 시장은 물동량 증가율이 선박공급 증가율보다 높아, 선박 인도가 진행되는 2024년까지 PCTC선 용선료의 시황 강세가 지속될 것으로 전망한다.

2025년까지 자동차운반선 용선료(운임)은 계속 높게 유지될 것 전망

1) 중국 자동차 업체들의 수출 전략 본격화

PCTC용선료가 증가하는 가장 큰 이유는 완성차들의 해상 수출 물량의 증가도 있지만, 특히 과거에는 시장에 나오지 않았던 중국발 유럽향 자동차 수출 물량이 증가하고 있기 때문이다. 중국 SAIC(상하이기차), Geely, BYD의 유럽시장 판매량은 2022년에 각각 YoY+300%,YoY+80%, YoY+400%을 기록했다. 중국자동차딜러협회에 따르면, 중국의 유럽 수출 자동차 물량은 2020년 17만대에서 2021년 52만대, 2022년 87만대로 급증했다. 전체 수출 물량에서 차지하는 비중도 16%→24%→28%로 지속 상승했다. 기존 중국의 자동차 수출은 러시아/이란/중남미 위주로 이루어졌으나, 최근 친환경차로 유럽 시장 진출을 확대하고 있으며 개선된 상품성을 바탕으로 기존 시장에서도 점유율을 높이고 있다. 2022년에 유럽시장 내 중국자동차의 판매량이 급증한 이유는 가성비 친환경 차량 때문이다. 최근 유럽에서 경기침체가 확산되면서 가격이 저렴한 소형 세그먼트 중심으로 소비자들의 인기를 끌고 있다.

중국 로컬 자동차 업체들은 유럽 전기차 시장에서 2030년까지 시장점유율 20%까지 확대하는 것을 목표로 하고 있다. 중국-유럽 간 노선 수요는 급증하는데 선박 수는 고정이므로 글로벌 자동차운반선 부족 현상은 지속될 수 밖에 없다. 2021년부터 중국업체 BYD, SAIC 등이 2년에 걸쳐 8,900CEU급 20척 이상을 자체 발주를 했지만, 인도시점이 2024년말까지므로 2025년까지는 절대적으로 배가 부족한 상황이 지속될 것으로 전망한다.

2) 중고차, Fleet 차량들은 아직 운송 수요 재개 안된 상황

2020년부터 억눌린 해외 중고차 운송 수요와 Fleet 차량 판매는 2023년부터 활발하게 시작되어 아직 운반이 재개되지 않았다는 점에서 추가적인 운송 수요를 얻을 수 있다.

3) 환경 규제로 인한 선박 감소

환경 규제로 인한 공급 부족 이슈도 있다. 글로벌 자동차운반선은 약 750대 규모인데, 환경 해운 규제(CII, EXI)로 고령화 선박의 운영 효율성이 매우 낮아 2025년 폐선이 가속화된다. 이에 2024~2025년 신조선 인도 전까지 선복 공급을 크게 늘리지 못하는 상황이다. 즉,2023~2025년은 자동차 해상 운송 수요는 증가하는 것과 달리 배는 턱없이 부족할 전망이다.

- 현대글로비스 주가는 겨울철 약세, 3월 저점의 패턴을 보임. 보수적인 사업계획과 컨센서스 미스가 잦은 4분기 실적 때문

- 감익은 불가피. 2023년 부문별 매출 전망은 물류 +0.1%, 해운 +4.4%, 유통 +1.2%로 소폭 상승할 전망

- 자동차 생산 증가임에도 보수적 추정의 가장 큰 요인은 환율하락에 따른 수익성 감소와 하반기로 갈수록 완성차에서의 재고가 축적되기 때문

- 2023년에는 해운/항공 운임 안정화로 작년 수준의 P 상승 효과는 누릴 수 없으나, Q에 해당하는 자동차 판매 호조로 현대차그룹 해외 공장 가동률 상승 수혜가 극대화되는 시점

- 주가 부진의 이유는 2022년 높은 실적 base에 대한 부담감, 소위 2023년 증익 모멘텀 부재때문인 것으로 판단하고 있다. 원달러환율 하락에 따른 마진 감소 우려, 해운/항공 시장 운임의 급락, 수급 등도 이유가 됐지만, 올해 자동차 업황 우려로 인한 투자심리 악화가 핵심적인 원인으로 판단된다. 현대차그룹의 중국과 러시아 철수도 리스크로 자리잡고 있다

- 그러나 Q에 해당하는 2023년 자동차 판매 현대차 YoY+6%, 기아 YoY+9%를 전망하고, 생산 역시 YoY+20% 초과할 것으로 예상되기 때문에 가격(P) 하락에 대한 우려는 과도하다. 2022년 실적 체력이 높아졌음을 감안한다면 주가는 다시 저평가 영역으로 진입한 것으로 판단된다. 러시아와 중국의 부진은 인도와 미국이 상쇄할 전망이다.